| 收件人姓名: | |

| 收件人Email: | |

| 寄件人電話: | |

近期美國公債出現殖利率倒掛,市場對經濟衰退的疑慮增高。然而,現階段美國經濟體質依舊強勁,就業狀況良好、企業獲利正向,基本面還是穩健。

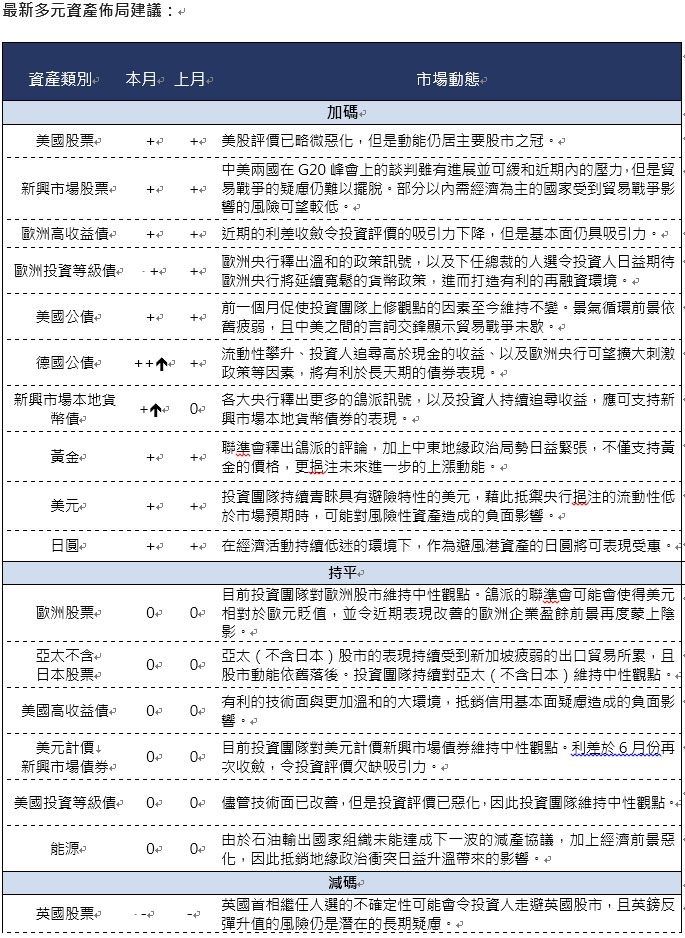

接下來股市還有支撐,只是波動不會停止。現階段資產配置建議維持股債平衡,惟需相對保守。股票建議配置防禦性高的股票;債券則減碼美國公債、加碼高收益債、投資等級債。黃金價格雖高,仍是最佳避險工具之一,另外自黃金衍生出的黃金類股如黃金開採商等股票,也建議持有。

殖利率倒掛後 股市仍有支撐

從歷史經驗觀察,1950年至今發生過9次殖利率倒掛現象,其中有8次之後的11~18個月伴隨經濟衰退出現,我們不排除這樣的假設,但是到年底前市場不會快速進入衰退,除非是中美貿易升溫、民粹抬頭造成阿根廷違約率升高等事件惡化。因為殖利率倒掛雖代表經濟可能走弱,但並非唯一判別景氣的指標,接下來股市還是有一些支撐,建議維持股債平衡,投資上找尋相對優質的公司,保守為上。這幾個月我們觀察下來,市場修正不像2016或2017年,在一天非常劇烈的跌幅之後,再跟隨好幾天的狂漲盤勢。反而是延續性地,在2~3周甚至更長時間的緩步跌幅後、接著緩漲,因此波動操作相對有一些空間。

股債平衡 率先佈局優質股與投資等級債

在股票方面,追求防禦性高的優質(Quality)股票,即所謂低波動度類股、必須性消費類股。黃金則相對看好,雖然價格已高,但它還是除了美元之外的最佳避險工具。從黃金衍生出的黃金類股(如黃金開採商)雖然已有滿大漲幅,但目前價格合理,和黃金有一定連動度之下,兼具成長與避險功能。

債券部分,建議減碼美國公債,增加高收益債與投資等級債。在信用方面,利率愈來愈低、美國也開始降息,這兩者還是相對有吸引力。尤其是投資等級債,即使已經漲多、利差也收斂到一定程度,但如果聯準會9月降息一碼,或12月又再次降息,會更加造成公債殖利率往下探底,投資等級債的殖利率跟著往下走,預期有資本利得空間。

| 編輯推薦 | ||

退休規劃 杜絕老年悲歌 顧立雄提三大支柱目前日本遇到一個以前不曾料想過的問題──老人犯罪,台灣若不加緊防範,很可能步上日本後塵。

在... | 市場訊息 台北富邦銀行:全新推出英文版網路銀行 12項線上理財服務 用心貼近外國客戶需求台北富邦銀行網路銀行於2014年底全新改版且大獲好評,甫推出半年,即榮獲國際財金專業雜誌《亞洲銀行家... | 公、勞、農、健保 健保這樣做 醫病能夠雙贏嗎?健保,這個聞名國際的台灣福利,屢屢傳出將要破產的消息,今(二○一九)年還發生達文西手術虛報爭議、抗憂... |